De caixa cheio, embora mais endividadas, empresas podem encarar momento de consolidação

Por Redação

A pandemia chegou sem que ninguém esperasse e, da mesma forma, permanece rondando a sociedade enquanto desejo geral era sua eliminação completa. Neste ínterim, a economia digere inevitáveis consequências, em todos os setores, e com o varejo de moda não é diferente.

Poucos, na verdade, sofreram tanto como esse segmento. As empresas de varejo de moda, acostumadas com um Brasil aquém em termos de desenvolvimento do comércio eletrônico, se viram obrigadas a investir para fazer frente aos desafios desse período.

Os impactos negativos relacionados à liquidez no ponto mais crítico da pandemia foram parcialmente solucionados com a captação de recursos.

De caixa cheio, embora majoritariamente mais endividadas, as empresas do varejo de moda podem encarar um momento de consolidação entre players à frente.

Algumas viram a concorrência cada vez mais acirrada pegar tração e varejistas ficaram pelo caminho. Não obstante, as fronteiras concorrenciais estão sendo ultrapassadas, com empresas estrangeiras dando as caras por aqui também.

As duas faces da retomada

O varejo brasileiro passou por duas distintas conjunturas. Parte do setor usufruiu do distanciamento social e conseguiu colocar em prática medidas para expandir seu engajamento e monetização de plataformas.

A necessidade de adaptação das empresas, sobretudo as mais tradicionais. Os marketplaces fomentaram o crescimento do comércio eletrônico do país e, a despeito das barreiras logísticas, o fizeram bem-feito.

O Magazine Luiza (MGLU3), por exemplo, usou a contexto como trampolim para elevar suas vendas totais ligadas ao e-commerce de R$ 4,31 bilhões no quarto trimestre de 2019 para R$ 10 bilhões nos primeiros três meses deste ano.

⇨ Quer conferir quais são as recomendações de analistas para as empresas da Bolsa? Inscreva-se no TradeMap!

Diferentemente do varejo de moda, o Magalu vende de tudo e mais um pouco. A empresa, assim como suas concorrentes como Via (VIIA3) e Americanas SA (AMER3), conseguiram capturar a parte de renda disponível enquanto a população estava em quarentena residencial.

Isto é, aproveitaram o movimento de compra de móveis, materiais para informática, eletrodomésticos e eletroeletrônicos, enquanto a venda de bens duráveis ainda encaixava no bolso dos clientes. Ao mesmo tempo, havia pouco incentivo a renovar o vestuário, já que ninguém saía de casa.

Mesmo com todos os problemas econômicos do país em 2020 – quando houve queda de 4,1% do PIB, a maior na série histórica do IBGE -, as vendas do comércio varejista encerraram o ano em alta de 1,2%.

Em 2021, a alta foi maior, de 1,4%. Ou seja, as vendas no varejo nunca estiveram abaixo do nível pré-pandemia, em bases anuais, desde que a Covid-19 chegou. O último ano a registrar recuou em relação ao período anterior foi 2016, cuja queda foi de 6,2%.

A recessão econômica do novo coronavírus foi muito menos intensa que a observada em meados da década passada. Sinal disso é a forte retomada do próprio varejo.

De acordo com o ICVA (Índice Cielo do Varejo Ampliado), as vendas no varejo em abril deste ano cresceram 20,5%, acima da inflação, em comparação com igual mês de 2021.

Embora a alta ainda seja puxada pelo setor de serviços, em função da economia com portas totalmente abertas, há alta expectativa de que o varejo de moda solidifique sua retomada com a queda no desemprego do país.

O e-commerce como ferramenta obrigatória

Nos últimos anos, em qualquer espectro econômico, empresas se viram obrigada a investir em automação, tecnologia e inteligência digital. No varejo de moda, principalmente, as companhias tiveram de lidar com o fechamento de suas unidades físicas de forma abrupta.

Deixando de lado as lojas físicas de rua, que sofreram de forma intensa principalmente durante os últimos três trimestres de 2020, a suspensão das unidades de shopping centers também gerou forte impacto negativo.

Em 2020, os shoppings ficaram totalmente fechados em São Paulo por 85 dias. Entre março de 2020 e o final de 2021, o vaivém das medidas contra a Covid-19 levou instabilidade às varejistas de moda, além da queda da rentabilidade e maiores despesas de vendas, gerais e administrativas.

É verdade que já existia um movimento de migração para a internet, com o advento das redes sociais na última década. O processo, entretanto, foi acelerado durante a pandemia.

Durante meses a fio, o e-commerce foi entendido como ferramenta obrigatória para que as empresas continuassem operando.

Desde 2018, a Lojas Renner (LREN3) quase quadruplicou o número de colaboradores nas áreas de TI (Tecnologia da Informação) e dados, num constante trabalho de digitalização do negócio.

Neste cenário, a experiência dos clientes é um fator essencial na hora de fazer uma compra pela internet. Significa dizer que a plataforma deve ser intuitiva, inclusiva, com múltiplas opções de produtos e entrega rápida.

No ano passado, a C&A (CEAB3) investiu em tecnologia para reduzir o prazo de entrega para os clientes em seu comércio eletrônico. Cerca de metade dos envios de produtos são feitos em até dois dias úteis.

No primeiro trimestre deste ano, a Guararapes (GUAR3), controladora da Riachuelo, teve um Capex de R$ 121,04 milhões. Desse montante, R$ 64,02 milhões (52,9%) foram alocados em tecnologia.

E os investimentos têm razão de existirem. Embora o crescimento do e-commerce durante os períodos de distanciamento social tenham sido cavalares a ponto de ser observada uma desaceleração, avanço é ininterrupto.

Entre janeiro e março deste ano, o comércio eletrônico cresceu 12,59% em comparação ao mesmo período de 2021, segundo dados do índice MCC-ENET, desenvolvido pela Neotrust, em parceria com o Comitê de Métricas da Câmara Brasileira da Economia Digital.

Mas ainda há mato para cortar no segmento. No primeiro trimestre, o e-commerce foi equivalente a 11,6% do varejo total. Nos Estados Unidos, essa proporção é de aproximadamente 15%, enquanto na China ultrapassa 50%, segundo informações referentes a 2021.

De acordo com dados levantados pelo Grupo Soma (SOMA3), dono de marcas de vestuário, o varejo de moda tem mercado endereçável de R$ 115 bilhões no Brasil e de R$ 350 bilhões entre Estados Unidos e Europa.

Primeiro trimestre sustenta vieses do setor

Os principais nomes do varejo de moda brasileiro, dentre as listadas em Bolsa, são:

- Lojas Renner;

- Arezzo;

- Grupo Soma;

- Guararapes;

- C&A.

Renner

No caso da Renner, a maior varejista de moda do Brasil, o crescimento reportado no primeiro trimestre deste ano foi forte, partindo de uma base fraca no mesmo período de 2021.

A demanda reprimida pelo varejo de vestuário fez com que a Renner pudesse usufruir de suas melhorias em termos de design, execução nas lojas físicas reabertas e tecnologia, sobretudo em função da omnicanalidade (integração de diversos canais de venda).

O resultado entre janeiro e março deste ano foi, majoritariamente, acima das expectativas do mercado. A empresa abandonou o prejuízo de R$ 147,7 milhões no primeiro trimestre do ano passado e reportou um lucro líquido de R$ 191,63 milhões.

Os dados de perdas com crédito, líquidas das recuperações, ficaram com comparabilidade prejudicada em função das reversões de provisões ao longo do ano passado. Ou seja, a sensação de risco para concessão de crédito no varejo de moda pode estar diminuindo.

O ponto de atenção, entretanto, ficou para o CPV (custo dos produtos vendidos), que saltou 53,3% (em menor proporção que a receita) no período, para R$ 1 bilhão.

Em todo o setor, há elevação de pressão dos custos de produção e de despesas operacionais (vendas, gerais e administrativas). A alta de preços de logística e algodão, por exemplo, podem ser o freio de mão, mesmo que parcial, dos resultados daqui para frente.

Arezzo

A Arezzo (ARZZ3), por sua vez, continua entregando crescimento inorgânico – principal vetor de geração de valor aos investidores. A controladora de Schultz, Reserva e operadora da Vans no Brasil, viu o seu lucro crescer mais de três vezes no primeiro trimestre deste ano, para R$ 98 milhões.

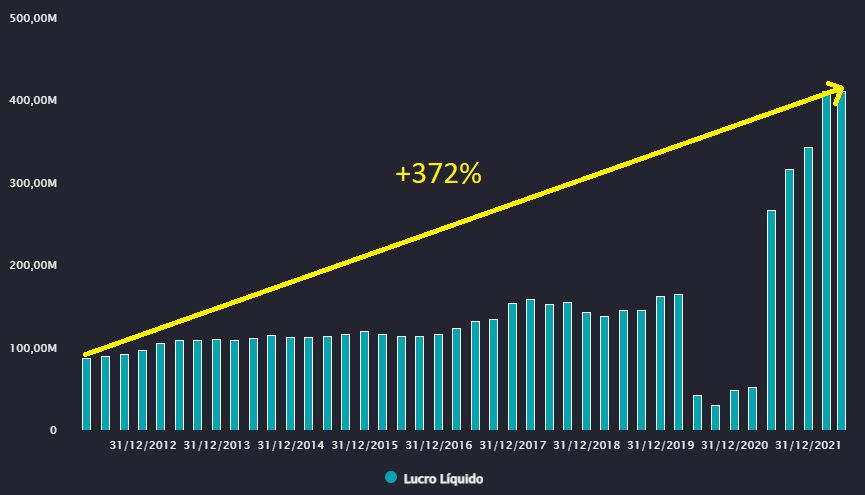

Crescimento do resultado líquido da Arezzo na última década

As vendas online (representadas pelo web commerce no balanço) equivalem a 24% de toda a receita bruta e cresceu 40,6% em comparação ao mesmo período do ano passado (quando as lojas físicas ainda estavam fechadas), o que é um resultado sólido.

Mas chamou atenção a retomada das vendas em lojas próprias, considerando todas as marcas do grupo. O crescimento foi de 135,8%, mesmo que o faturamento desta linha equivalha a 21% da receita total.

Atualmente, a Arezzo tem 152 lojas próprias e 773 franquias, em um modelo de negócio que tem dado certo e gerado resultados.

As vendas em mesmas lojas (SSS, na sigla em inglês, que considera o mesmo número de lojas existentes em relação a igual período anterior) de franquias, carro-chefe do negócio, cresceram 38,1 pontos percentuais em 12 meses, para 42,8% no primeiro trimestre deste ano.

Grupo Soma

Assim como a Arezzo, o Grupo Soma é, de certa forma, blindado pelo consumo de alta renda. Com os recursos captados no IPO (oferta pública inicial de ações), em 2020, a companhia expandiu seus negócios e sua digitalização, sempre de olho nas marcas premium.

A empresa surgiu da combinação de negócios entre Animale e Farm há 12 anos, duas marcas que já conversavam com clientes de maior poder aquisitivo.

O destaque nos últimos meses foi ter fechado a compra da centenária Hering (ex-HGTX3 na Bolsa) por R$ 5,1 bilhões.

O movimento marcou a entrada do grupo na moda popular, ampliando o escopo dos negócios. O potencial mercado da companhia, com isso, mais do que triplicou, segundo ela mesma.

A razão para isso vem do amplo público-alvo. Com a Hering, a base ativa de clientes alcança cinco milhões. Sem a marca, é mais de três vezes menor.

Em termos de resultado, no primeiro trimestre deste ano, a receita total (proforma, devido às aquisições) atingiu o patamar de R$ 1,17 bilhão, avanço de 56,2% em relação ao mesmo período de 2021 e de 48,8% em comparação ao mesmo trimestre de 2019, quando a pandemia ainda não havia impactado os negócios.

Guararapes

A Guararapes, dona da Riachuelo, entretanto, ainda encontra dificuldades. Enquanto o setor retoma sua rentabilidade, a companhia ainda navega no campo do prejuízo.

No primeiro trimestre de 2022, a empresa registrou uma perda de R$ 80,1 milhões, mas que significa uma melhora de 23,6% em relação ao resultado negativo do mesmo período de 2021.

A boa notícia vem do faturamento. A receita líquida da companhia registra crescimento de quase 40% em 12 meses, alcançando R$ 1,7 bilhão.

A empresa aposta em seu banco digita, Midway, que já tem 1,7 milhão de contas abertas, para se integrar ainda mais com o varejo e aumentar as soluções para seus clientes.

C&A

A C&A, por sua vez, aumentou seu prejuízo. Entre janeiro e março, a companhia teve perdas de R$ 152,7 milhões. O mau momento vivido pela empresa – sinal da queda de 80% desde o IPO, em 2019 – ressuscita os rumores de que a varejista pode ser vendida para algum player do setor.

O primeiro trimestre reforçou os vieses do mercado para as companhias que já mostravam dominância, como Renner e Arezzo e, de certa forma, o Soma. E de modo contrário, Guararapes e C&A.

Contexto pandêmico

Entre oportunidades de crescimento e otimização do setor, o risco pandêmico ainda segue no radar. Um recrudescimento da pandemia poderia pesar sobre o resultado das empresas novamente.

Dados do poder público de São Paulo mostram um crescimento relevante no número de internados em função da Covid-19, mas o reflexo na quantidasde de óbitos é pequeno.

O contexto de alta vacinação, embora as doses adicionais tenham ainda pouca adesão – faz com que seja um tanto improvável que medidas restritivas voltem a fechar as lojas das varejistas. Caso acontecesse, não seria a primeira vez. Elas estariam mais bem preparadas, com planos contingenciais.

Chances de consolidação inorgânica

Enquanto parte do setor retoma as atividades no pós-pandemia de forma mais intensa do que antes, outros players indicam que enfrentam desafios. Esse cenário levanta a possibilidade de consolidação inorgânica do mercado.

Embora com um mercado endereçável de R$ 115 bilhões, é pouco provável que existam muitos gigantes atuando sobre o varejo de moda, a ponto de se diferenciarem em seus modelos de negócio.

A tendência é que, em algum momento, os agentes do mercado unam forças e que, aos poucos, as opções se restrinjam a menos empresas.

A C&A, por exemplo, disse anos atrás que queria ser a primeira varejista de moda 100% omnichannel. Contudo, mesmo com as medidas implementadas a partir de 2016, a empresa ainda está significativamente abaixo da Renner nesse sentido.

A própria C&A, inclusive, como dito, é constantemente citada como alvo de compra por algum outro competidor, dada a sua capilaridade no Brasil. A dificuldade em dar tração aos negócios, porém, pressiona a cotação dos papéis da varejista.

Os planos da companhia estão em curso e, sem tirar o pé do acelerador, é esperado que o Capex (investimentos em nova lojas, reformas e tecnologia) permaneça em crescimento no médio prazo, sobrando menos fluxo de caixa livre para os investidores.

Atualmente, o valor de firma da C&A, que considera o valor de mercado e a dívida líquida, está em R$ 1,98 bilhão.

Esse montante é praticamente o mesmo que a Renner possui em caixa, já descontado o endividamento. Após a captação de R$ 3,9 bilhões no mercado de capitais no ano passado, o rumor foi de que a companhia tentasse comprar a Dafiti.

A empresa-alvo, embora com maior escala no varejo eletrônico, custaria algo próximo de R$ 10 bilhões. A C&A seria uma opção mais barata, e a Renner é a mais capitalizada para apertar o gatilho.

Do outro lado, a Arezzo também procura crescer de forma inorgânica e procura um alvo da “base da pirâmide” para entrar de vez no segmento de vestuário unissex, já que seus negócios ainda são majoritariamente voltados para o público feminino.

No início deste ano, a empresa levantou R$ 830 milhões com um follow-on (oferta subsequente de ações). No fim de março, tinha R$ 426,27 milhões líquidos em caixa.

Um dos entraves para que a companhia entre, de fato, na disputa por um grande player diz respeito ao endividamento. O indicador está sob controle, mas 94,5% do montante vencem no curto prazo, ou seja, em até 12 meses.

Leia também:

Com R$ 5,6 bilhões em caixa, faria sentido para a Renner comprar a C&A?

No próximo ano, a Arezzo terá de pagar R$ 268,46 milhões em dívidas, comendo quase 40% do caixa. Nada impede, contudo, que a empresa trace um novo plano de captação de recursos para colocar a mão na massa.

As sinergias de uma eventual compra da C&A seriam relevantes para a companhia, dada sua expertise em operacionalização de empresas em forma de holding.

Independentemente de qual competidor fosse mais agressivo na compra da C&A, os acionistas da empresa provavelmente veriam como positivo o negócio, sobretudo pela incerteza ligada à governança.

Menos de 10% do dinheiro levantado na abertura de capital – momento que deveria dar combustível à empresa – foi utilizado para a ampliação das operações efetivamente.

Do restante, metade foi em oferta secundária, enchendo o bolso da Holding Cofra e a Inca S.A, e a outra metade foi para o pagamento de uma dívida junto à C&A europeia, que pertence à Cofra. Acontece que tanto Cofra quanto a Inca são empresas da família Brenninkmeijer, controladora da C&A.

Isso foi bem explicado no prospecto do IPO, mas o esvaziamento da posição acionária dos controladores nunca é um bom sinal. Afinal, se houvesse confiança de que o longo prazo é promissor, não existiria razão para a venda das ações pelos controladores.

Desempenho das empresas na Bolsa

Com a contração monetária global, o mercado de capitais brasileiro tem exprimido suas expectativas de menor crescimento das empresas que o propunham de formas diferentes.

No Brasil as companhias ligadas ao e-commerce se confundem cada vez mais com tecnologia e fintechs, dado o alto potencial num país pouco explorado neste sentido.

Não foi diferente com as empresas do varejo de moda que, em maior ou menor grau, sofrem com a instabilidade dos mercados globais, além do contexto local de alta inflação e desemprego.

⇨ Quer acompanhar as cotações das suas ações na B3 em TEMPO REAL? Inscreva-se no TradeMap!

No caso da Renner, se paga mais caro pela excelência e décadas de entrega de resultados; na Arezzo, a percepção é a de que o valor crescerá e irá convergir para os múltiplos, que estão acima dos pares.

Na Guararapes e C&A, por exemplo, os investidores precificam o ajuste dos preços para as médias históricas, mas não por aumento de múltiplo e sim por queda nos resultados.

Entretanto, diferentemente do território americano, onde pouco se sabe sobre a extensão do ciclo da taxa de juros, no Brasil já se estima o fim da guinada da Selic.

Embora a taxa de juros possa ficar mais tempo do que o esperado na casa dos dois dígitos e muito longe da mínima histórica, é possível que o caminho contrário seja traçado, os papéis se invertam e as empresas “de crescimento” do Brasil tenham desempenho superior às americanas no médio prazo.

De acordo com dados compilados pela Refinitiv, apresentados na plataforma do TradeMap, as recomendações majoritárias para as empresas do setor, com base nos dados de analistas no dia 6 de junho de 2022, eram:

Fonte: Trade Map