Por Editora3 | José Rafael Vasquez começou a carreira no mundo corporativo como trainee no Carrefour. Evoluiu, galgou posições. Foi gerente de setor em lojas. Circulou pelo varejo em outras companhias como o Grupo Pão de Açúcar. Atuou por 19 anos no Walmart — chegando a vice-presidente da divisão de atacado, quando a rede americana comandava a operação do Sam’s Club. Saiu em 2014 para dar mais um giro pelo mercado. Passou por Supermercados Bretas, Roldão e Farmácias Pague Menos.

No início de 2024, dez anos depois, ele reencontra o Sam’s Club para assumir o cargo de CEO da varejista no Brasil. E reencontra o Carrefour, grupo que adquiriu o clube de compras em junho de 2022. “O mundo dá voltas”, disse Vasquez sobre “o retorno para casa”. Destino! Que o colocou na empresa no momento em que ela também volta às origens após um período de desencontros com seu DNA. É o destino! “O segredo é se manter fiel à proposta de valor”, afirmou o executivo à DINHEIRO.

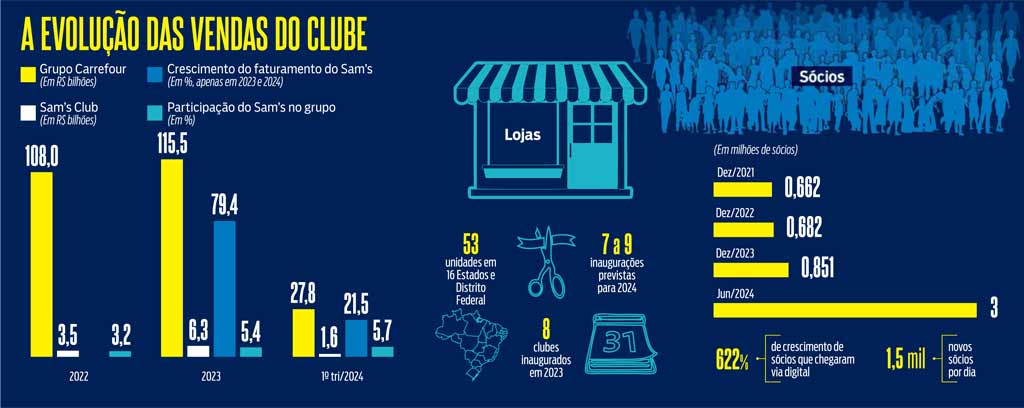

Os resultados apareceram nesses dois anos nas mãos do Carrefour.

• O Sam’s aumentou sua receita em 79,4% em 2023 em comparação com 2022.

• Saiu de um patamar de vendas de R$ 3,5 bilhões para R$ 6,3 bilhões.

• Os R$ 10 bilhões de faturamento devem ser alcançado em 2025.

• A participação no volume total do Grupo Carrefour, que teve receita de R$ 115,5 bilhões ano passado, passou de 3,24% em 2022 para 4,45% em 2023. E tem aumentado.

• Os resultados do primeiro semestre de 2024 mostram que a operação do Sam’s dentro do Carrefour já é de 5,75%.“É importante conseguirmos ter um custo de operação baixo para vender itens que transmitem valor percebido para o sócio.” José Rafael Vasquez, CEO do Sam’s Club Brasil

O crescimento exponencial do pupilo é bem maior do que o do mestre… ou da matriz, melhor dizendo.

• Enquanto o Sam’s avançou em quase 80% suas vendas ano passado, o Carrefour aumentou 6,9%. A performance do clube é 11 vezes maior.

• Quando comparada ao setor supermercadista, a discrepância é ainda mais evidente: 26 vezes maior. O segmento cresceu apenas 3,09% em 2023 na comparação com o ano anterior, segundo levantamento da Associação Brasileira de Supermercados (Abras).

O número de sócios — que pagam R$ 75 de anuidade para comprar na varejista — era de 682 mil em dezembro de 2022. Passou para 851 mil em dezembro do ano passado e bateu em maio a marca de 3 milhões, após ações de marketing, principalmente on-line. O crescimento no número de associados que chegaram via digital foi de 622%. Atualmente, são 1,5 mil sócios novos por dia.

Um desempenho que tem levado o alto comando do Grupo Carrefour a observar o Sam’s como uma joia. Não à toa uma forte expansão está no pipeline do clube de compras. No ano passado foram inauguradas oito unidades. Estão previstas para este ano entre sete e nove inaugurações. Duas já estão de portas abertas, no bairro do Jabaquara, em São Paulo, e na Pampulha, em Belo Horizonte. Já são 53 unidades, em 16 estados e no Distrito Federal.

O plano é dobrar de tamanho em cinco anos e chegar a 100 lojas antes de 2030. Para isso, um investimento na casa de R$ 1,7 bilhão em novas lojas desde 2022, levando-se em conta a média R$ 30 milhões em cada operação, segundo analistas de mercado.

Para Marcela Zanetti, coordenadora da área de contratos, direito societário e M&A do escritório Benício Advogados, o Grupo Carrefour fez bem ao clube de compras, que apresenta crescimento após esse movimento. “Tem investido bastante no crescimento do Sam’s”, disse. “Quando o novo controlador já tem uma experiência sedimentada no mercado em questão, as chances de o novo empreendimento prosperar são maiores”, completou.

Na reformulação do Grupo Carrefour, destaque para as ‘lojas combo’, em que no mesmo terreno são montadas duas bandeiras. São 12 em atividade até agora

REFORMULAÇÃO

O Sam’s é fruto da reformulação pela qual passa o Grupo Carrefour desde o ano passado, no que chama de “iniciativas de otimização de ativos”. Traduzindo: fechamento de lojas deficitárias, ampliação de unidades lucrativas e mudanças de alguns modelos e, com isso, ser mais rentável. Nesse processo, a estratégia é reverter cerca de 40 hipermercados em lojas Atacadão ou Sam’s Club entre 2024 e 2026 — sendo 20 conversões para este ano. Inclusive com as chamadas ‘lojas combo’, em que no mesmo terreno são montadas duas bandeiras do grupo.

Já são 12 nesse modelo: sete com Sam’s e Atacadão e cinco com Sam’s e Carrefour. Já foram vendidas ou fechadas 123 lojas não rentáveis: 16 hipermercados, 94 lojas Todo Dia e 13 lojas Nacional e Bom Preço. Outras 19 deverão ter suas atividades descontinuadas até o fim de junho, colocando fim à bandeira Todo Dia no portfólio do grupo. Com o encerramento da operação dessas lojas, a expectativa é de adicionar R$ 200 milhões de Ebitda (lucro antes de juros e impostos) recorrentes por ano.

A missão de José Rafael Vasquez nesse contexto é fazer com que os negócios do Sam’s continuem se desenvolvendo a passos largos. Claro, com ações que fizeram o clube dar muito certo nos Estados Unidos nos seus 41 anos de atuação por lá — e 30 deles no Brasil. Por aqui, a varejista perdeu um pouco de suas raízes alguns anos atrás, ao tentar ficar mais parecida com os mercados tradicionais, que colocam pilhas de arroz, óleo, feijão e outros itens básicos na entrada e nos corredores. Não é esse o jogo do Sam’s.

Logo depois de ser convidado para assumir como CEO, Vasquez participou de uma reunião com a cúpula do grupo Carrefour. Na pauta, a garantia de que o gene do Sam’s seria mantido.

E quais seriam essas características tão importantes que fazem do clube um case de sucesso? Vamos a elas.

• É um modelo de negócio voltado para uma operação de baixo custo, mas eficiente.

• De longe, parece um atacarejo, com piso simples de concreto bem arrematado, estruturas metálicas à vista, pallets à mostra.

• As caixas dos produtos são usadas como expositores, para gerar pouca manipulação de mercadoria. Um formato que eles chamam de ready display, com itens prontos para exibição nas gôndolas diretamente nas caixas.

• Assim, os produtos, muitos deles importados, chegam empilhados na central de distribuição, são enviados às lojas e colocados à disposição nas gôndolas.

• Só então as embalagens são abertas. Um processo mais fácil, que requer menos força de trabalho. “É importante conseguirmos ter um custo de operação baixo para vender itens que transmitem muito valor percebido para o sócio”, diz.

Se de longe parece um atacarejo, de perto é bem diferente. As lojas com 5 mil metros quadrados possuem 5,5 mil SKUs (stock keeping unit, ou unidade de manutenção de estoque). Cada produto é um SKU. Em supermercados normais, seriam 30 mil. No Sam’s, vale a teoria do ‘menos é mais’. O sortimento é menor, mas a curadoria é exigente para que um produto mais premium esteja nas prateleiras. E aqui entra outra diferença para o atacarejo: o consumidor. Os largos corredores não têm congestionamento de carrinhos. Os clientes escolhem os produtos com mais calma e conforto. “A gente vai atrás de itens que façam muito sentido ao perfil do sócio que a gente atende. É gerar valor agregado sempre”, frisou o Vasquez, que nas horas vagas atua como sommelier e ajuda na seleção de vinhos diferenciada disposta na adega do Sam’s.

Em suas visitas às unidades para observar o andamento da operação, ele se atenta às garrafas de rótulos exclusivos, pega nas mãos, faz comentários aos gerentes. Mas não sobre as notas frutadas dos tintos uruguaios ou do aroma cítrico dos brancos franceses. Sua preocupação é com a exclusividade das marcas.

Assim como ocorre em outros setores do clube, que oferece, por exemplo, as Tâmaras Khalas, importadas de Dubai, nos Emirados Árabes Unidos. Ou os bombons de chocolate Praliné Selection Elit, da Turquia. Produtos encontrados só no Sam’s entre as grandes redes varejistas. “Do total das nossas vendas, 25% são de itens importados. Boa parte deles comercializados com exclusividade por nós”, ressaltou Vasquez.

“Quando o novo controlador já tem experiência sedimentada no mercado, as chances de o novo empreendimento prosperar são maiores.” Marcela Zanetti,

● Exclusividade que também está presente no setor de vestuário do clube. Parceria com marcas como Levi’s, Fila, Guess, Calvin Klein, Náutica, Carter’s e Umbro são outro diferencial. Nenhum outro mercado expõe tantos produtos premium dessas empresas. “É como se déssemos um pulinho do Sam’s de Miami [EUA]. Tudo que tem lá, tem aqui também”, exemplifica o executivo.

● Na parte alimentícia, a Friboi fornece para o Sam’s um produto específico, o Kit Semana, uma embalagem família com diversos tipos de proteína animal, em formato que atende às câmaras de resfriamento do clube ao gosto dos fregueses. Outras grandes companhias como P&G, Unilever, Pepsico, Mondelez e Nestlé disponibilizam ao Sam’s produtos com tamanhos diferentes — geralmente maiores, mais pesados ou com mais mililitros — e em quantidades maiores.

● No segmento de eletroeletrônicos, outra distinção é a venda de televisores acima de 65 polegadas com mais incidência do que o próprio Carrefour. “Nosso público tem bastante aderência com esse formato”, apontou o CEO.

Análise corroborada por Gustavo Carrer, head de Desenvolvimento de Negócios da Inwave, desenvolvedora de tecnologia para redução de perdas e aumento da eficiência operacional. “O formato de clube tem a capacidade de atrair consumidores de renda mais alta, bem como de empresas que buscam produtos ou embalagens diferenciadas e preços compatíveis.”

Com tudo isso — itens importados, exclusivos e de maior valor agregado —, o tíquete médio do Sam’s é o dobro do hipermercado Carrefour. O número exato? Esse Vasquez mantém em segredo. “Mas são algumas centenas de reais”, despistou.

Em meio a tantos diferenciais, o clube de compras também tem sua marca própria, a Member’s Mark. Os produtos estão em praticamente todas as categorias. Muitos itens produzidos por marcas famosas para o Sam’s no sistema white label (em que a fabricação é terceirizada e o rótulo do produto é da varejista). Tem desde vinhos a chocolates. Destaque para sabão líquido para lavar roupas, que conquistou a liderança de vendas dentro do clube ao bater marcas famosas como OMO e Ariel. “É a relação custo-benefício”, explicou Vasquez. Os produtos Member’s Mark são responsáveis por 19% do total de vendas da varejista.

CANAIS DE VENDA

A venda física é o principal canal de receita do Sam’s Club. Mas há outros importantes, como o televendas, que geram entre 12% e 13% do faturamento. Em tempos de tecnologia avançada, o bom e velho telefone faz a diferença. A maioria dos que utilizam esse contato são revendedores que compram em grande quantidade. “Fazer atacado também não é pecado”, brincou o CEO ao ser indagado pela importância do televendas.

No e-commerce próprio, a representatividade é de 6%. Ingressar nos marketplaces é viável? Difícil pelo modelo de negócio baseado em sócios que compram com vantagens exclusivas na rede varejista. Mas está sendo estudado um formato para ingressar no iFood e no Rappi, referências em entrega sob demanda. “Estamos trabalhando para encontrar um caminho. A capilaridade deles é muito boa e isso nos interessa”, revelou Vasquez.

As novidades estão sempre no radar do Sam’s. A máxima interna do clube é ‘What’s next?’. O próximo — seja produto ou desafio — está por vir. E não é segredo que vai colaborar para a performance da varejista do Grupo Carrefour. É destino.

Fonte: IstoÉ Dinheiro