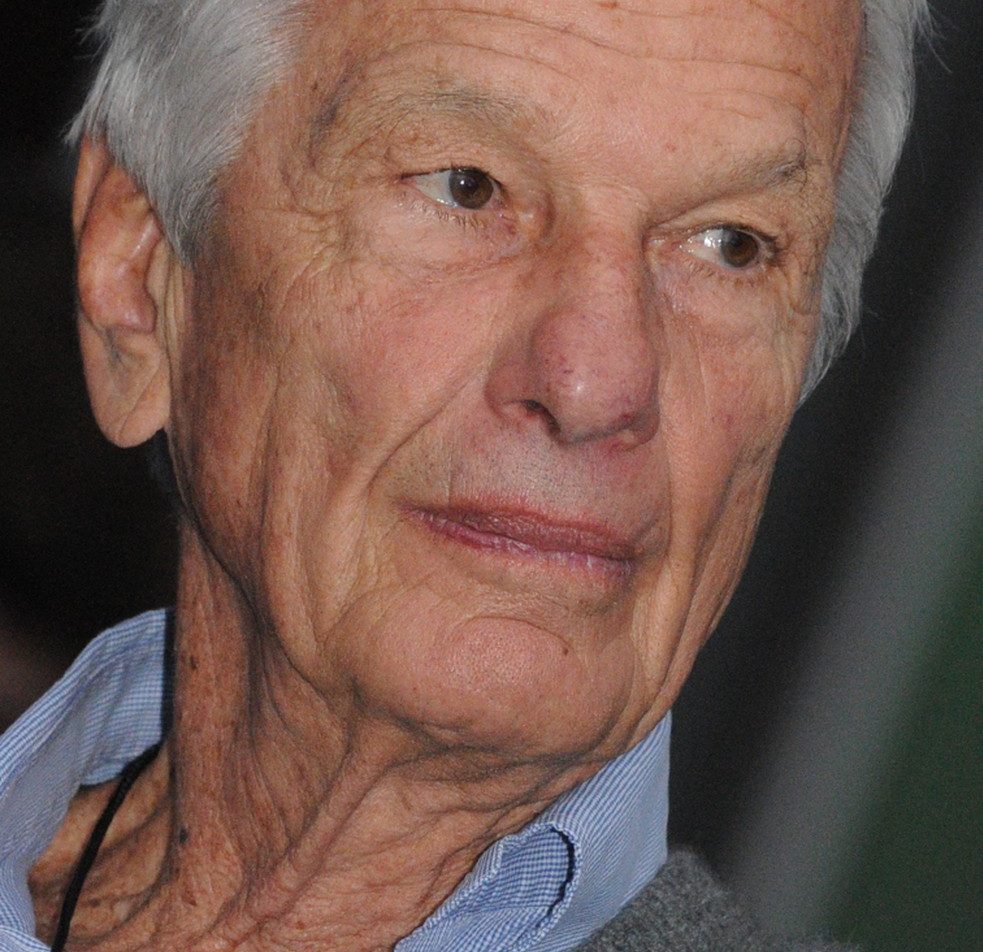

Jorge Paulo Lemann orquestrou algumas das maiores transações no setor de consumo de todos os tempos. Para sua próxima cartada, o bilionário volta à varejista que está no início dessa trajetória.

O trio por trás da 3G Capital Partners – Lemann e os sócios Marcel Telles e Carlos Alberto Sicupira – concordou em injetar mais recursos na Lojas Americanas, que foi adquirida pelos três em 1982. Lemann, Telles e Sicupira possuem participação de 40% na Lojas Americanas por meio de vários veículos de investimento, de acordo com documentos regulatórios. A varejista utilizará os recursos da oferta de ações que lançou este mês para investimentos em sua carteira digital Ame e para capitalização da B2W.

A expectativa é de que a oferta levante até cerca de R$ 8 bilhões. Lemann e os sócios vão acompanhar. Nos níveis atuais, eles investiriam cerca de R$ 2 bilhões, mas a soma final dependerá dos resultados do processo de formação de preços.

Lemann é a 60ª pessoa mais rica do mundo, com patrimônio líquido de US$ 18,4 bilhões, segundo o Índice de Bilionários Bloomberg. Mas o império de varejo do empresário sofreu alguns golpes nos últimos anos, já que a fusão que criou a Kraft Heinz não trouxe os resultados esperados. Até Lemann admitiu que seu “sonho grande” para a empresa acabou.

O estilo de gestão da 3G, baseado mais em redução de custos do que em construção de marcas, não funcionou para a gigante de alimentos dos EUA.

A Lojas Americanas também enfrentou problemas nos últimos anos. A empresa possui participação de 61,4% na B2W (dona dos sites Americanas.com e Submarino), que não tem conseguido dar lucro e luta para competir com as rivais Magazine Luiza e Via Varejo. Ainda assim, investidores têm apostado nas ações da varejista na expectativa de uma virada: os papéis da B2W subiram 92% desde janeiro, o melhor desempenho no Ibovespa.

A Lojas Americanas informou que pode injetar até R$ 3 bilhões na B2W após a oferta, de acordo com o prospecto. Inicialmente, a Lojas Americanas planeja vender 80 milhões de ações com direito a voto e 100 milhões de papéis preferenciais, com a possibilidade de um lote suplementar de até 28 milhões de ações ordinárias e 35 milhões de preferenciais.

Lemann e outros acionistas controladores da empresa se comprometeram a subscrever a quantidade mínima da oferta de 65,7 milhões de ações com direito a voto, segundo os documentos. É uma estrutura semelhante a uma transação em 2017, quando Lemann também investiu na Lojas Americanas e, indiretamente, na B2W.

Os recursos da oferta “abririam o caminho para potenciais oportunidades de aquisições estratégicas para as duas companhias”, disse Pedro Fagundes, analista da XP, em relatório na semana passada. Os bancos que coordenam a oferta de ações são BTG Pactual, Bank of America, Itaú BBA, Bradesco BBI, Santander Brasil, Banco Safra, Goldman Sachs e Morgan Stanley.