Em expansão, redes de diferentes setores devem recuperar boa parte das perdas com a pandemia

Por Maria Clara Dias

A jornada até o cliente tem sido um tanto tortuosa nos últimos meses para o empreendedor Georgios Frangulis. Por causa da pandemia, a rede de franquias Oakberry, fundada por ele em 2016 com a proposta de vender açaí em potinhos para consumo em pé, precisou mudar completamente a forma de chegar ao consumidor. Até o início do ano passado, 100% das vendas nacionais vinham das 178 lojas e quiosques espalhados por shopping centers e pontos movimentados de grandes cidades do Sudeste.

O fechamento geral do comércio com a crise sanitária colocou em xeque o modelo de negócios de Frangulis. De uma hora para outra, foi preciso fechar parcerias com aplicativos como iFood e Uber Eats na tentativa de salvar vendas. “Passamos a considerar o delivery como nosso principal ponto de contato com o consumidor”, diz Frangulis. No ano passado, 70% do faturamento de 100 milhões de reais veio das entregas. De lá para cá, o relaxamento da quarentena motivou boa parte dos consumidores a retomar o hábito de saborear um açaí durante um rolê por aí.

“As vendas presenciais voltaram a ser uma prioridade”, diz ele. Sinal disso é o fato de a Oakberry ter voltado a abrir novas lojas ainda em 2020, fechando o ano com 332 unidades. Agora a rede deverá chegar ao final de 2021 com 410 unidades no Brasil (a rede também tem operação nos Estados Unidos e em outros 20 países), uma expansão superior a 20%. O delivery seguirá um pilar importante — 35% das vendas vêm dali —, e a Oakberry planeja um app próprio de entregas para os próximos meses. “A retomada será a partir de uma união entre o digital e o físico”, diz Frangulis.

A história da Oakberry é exemplo de um fenômeno do varejo de alimentos no Brasil: o setor se reinventou na pandemia e está com planos ambiciosos de crescimento. O faturamento desse mercado deverá bater os 46 bilhões de reais neste ano, uma expansão de 12% na comparação com 2020, segundo estimativa da consultoria de food service Galunion.

É um patamar próximo ao pré-pandemia (em 2019 as redes faturaram 48 bilhões de reais) e um ritmo bem diferente do ano passado, quando as cadeias de fast-food amargaram uma queda de 15% nas receitas, segundo a Associação Brasileira de Franchising (ABF). Nas contas da ABF, as empresas de alimentação deverão puxar a volta do otimismo ao setor de franquias, cujas receitas deverão crescer 8% em 2021.

Com o apetite de volta às lanchonetes de comida rápida, o setor deverá fechar o ano com mais lojas em operação. Até dezembro, 36.300 pontos de venda de comida, entre lanchonetes, quiosques e outros formatos, deverão estar em funcionamento Brasil afora, um acréscimo de 1.700 pontos de venda. Para ter uma ideia da importância desse número, em 2020, em meio ao solavanco da pandemia, as redes de alimentação fecharam 200 unidades no país.

Frangulis, da Oakberry, de açaí: delivery para sustentar a expansão das lojas (Leandro Fonseca/Exame)

Por trás da animação no fast-food, quem diria, está o delivery — principal ingrediente para a sobrevivência do setor na fase mais bicuda da pandemia. Atualmente, 97% das redes de alimentação brasileiras já trabalham com delivery, segundo pesquisa da Galunion/ABF. É um canal de vendas cada vez mais relevante: 38% da receita do setor de fast-food no Brasil vem de alimentos entregues na casa da clientela. Antes da pandemia, só 16% vinham daí.

Diante de um delivery onipresente, qual é o sentido de abrir lojas físicas? A resposta está nos ganhos de escala e de tempo: com um esquema azeitado de entregas de comida, um ponto físico deixa de atender apenas aos clientes de bairros vizinhos para ter um raio mais amplo — muitas vezes abrangendo cidades vizinhas que até há pouco tempo não comportavam uma loja física.

“O delivery deixou de ser uma opção na pandemia para ser uma exigência às redes de franquia”, diz Marcelo Cherto, um dos fundadores da ABF e presidente da consultoria Cherto. “A integração entre canais físicos e digitais não é uma novidade, mas a pandemia antecipou em anos a tendência.”–

O combo loja física e delivery vem mudando a estratégia das principais redes de franquias de alimentos com operação no Brasil. No McDonald’s, líder global na venda de hambúrgueres, a busca pela onipresença nos canais de venda motivou a mudança na arquitetura das lojas. Saiu de cena o conceito tradicional de drive-thru, com uma fila de carros aguardando (por vezes até demais) o lanche sair da cozinha da loja.

Em vez disso, a rede trabalha sob a lógica do “drive-tudo”. Uma loja hoje deve ter espaços de preparação de lanches rápidos para serem entregues aos clientes via modais alternativos, como bicicletas, patins e até skates. As vendas pelo “drive-tudo” são 39% do faturamento da rede no Brasil, que ficou ao redor de 1 bilhão de reais no segundo trimestre deste ano.

“Essa foi a grande novidade de todo o trabalho feito nos últimos meses, e tudo veio da escuta ativa dos consumidores”, diz Paulo Camargo, presidente da Arcos Dorados, franquia operadora do McDonald’s na América Latina. O “drive-tudo” vem permitindo à rede tirar do papel um plano de investimento de 130 milhões de dólares na América Latina e no Caribe em 2021 e na abertura de 50 pontos de venda, 40 deles apenas no Brasil.

Boa parte deles em cidades do interior com menos de 100.000 habitantes, anteriormente sem densidade suficiente para comportar uma loja da rede, a exemplo de Amparo e Nova Odessa, no interior paulista. Com a mesma lógica de facilitar o acesso de clientes a lanches rápidos, a rede de hamburguerias Bob’s criou uma espécie de “via dupla” dos drive-thrus. Numa pista a entrega é feita do jeito tradicional do drive-thru.

Na outra, o cliente pode retirar o pedido agendado previamente pela internet em armários de encomendas, num modelo de lockers difundido nos Estados Unidos com base na experiência da varejista Amazon. Essas inovações acontecem junto com melhorias no app para delivery na casa dos clientes e a abertura de 70 lojas em 2021, com investimentos de 350 milhões de reais. Paulo Camargo, CEO da Arcos Dorados, franquia McDonald’s no Brasil: “drive-tudo” e avanço em cidades de até 100.000 habitantes

Paulo Camargo, CEO da Arcos Dorados, franquia McDonald’s no Brasil: “drive-tudo” e avanço em cidades de até 100.000 habitantes

Em muitas redes de fast-food a venda de comida a clientes aglomerados num mesmo salão, sem máscara e expostos ao risco de contágio pela covid-19 está sendo repensada — mas a abertura de lojas físicas segue no radar. Tudo isso por causa das dark ou ghost kitchens (“cozinhas sombrias ou fantasmas”, numa tradução livre), espaços de preparo de comida desenhados para atender só pedidos de delivery.

Há pelo menos 9.000 unidades desse tipo no país, segundo a Galunion, e essa presença física cresce perto de 10% ao ano. Em pesquisa recente da consultoria com executivos das redes de fast-food, 53% consideram as dark kitchens a alternativa principal para a expansão daqui para a frente. O modelo deu um tempero novo a redes com tradição no delivery.

Na paulistana TrendFoods, dona das marcas de comida oriental China in Box e Gendai, já são 232 cozinhas. “A abertura de dark kitchens foi um sucesso e, para o segundo semestre de 2021, essa será a estratégia principal da China in Box”, diz Carlos Sadaki, presidente da TrendFoods. Em 2021, a rede espera abrir cinco restaurantes e 20 cozinhas “fantasmas”. Com isso, a TrendFoods quer atingir a receita de 460 milhões de reais, 5% acima de 2020.–

Algumas redes de fast-food seguem apostando as fichas no formato de salão — mas com um salão completamente diferente. “Saímos do binômio lojas de shopping e de rua”, diz André Friedheim, presidente da ABF. “A ordem agora é diversidade.” Na Mania de Churrasco, dedicada a pratos rápidos com carnes nobres, o foco é transcender as praças de alimentação dos shopping centers e abrir mais unidades em pontos de muita circulação de pessoas, como aeroportos e prédios comerciais movimentados.

Por trás do movimento está a busca por economia de recursos: num setor castigado pela queda de movimento decorrente do abre e fecha dos shoppings no pico da pandemia e, mais recentemente, pelo aumento da inflação sobre matérias-primas básicas como arroz e carne bovina, o jeito foi focar os pontos comerciais com aluguel em conta, diz Marcelo Cordovil, diretor de expansão da Mania de Churrasco. A expectativa por ali é abrir duas unidades (hoje são 81) e faturar 250 milhões de reais. “A meta é dobrar isso em 2022”, diz.“Oportunidade para expansão não falta.”

Daqui para a frente, há redes apostando em lojas com metragem acima do usual pré-pandemia e com novos serviços acoplados, para tirar vantagem do fato de o varejo físico ter virado uma espécie de canivete suíço, com muitos jeitos de atender o cliente. No Grupo CRM, dono das franquias de chocolates Kopenhagen e Brasil Cacau e da rede de cafeterias Kop Koffee, a aposta para 2021 é a abertura de flagships, lojas com 180 metros quadrados, quatro vezes acima do usual numa loja-padrão do CRM, e com produtos das três marcas num espaço só.

O mesmo espaço faz as vezes de minicentro de distribuição de produtos vendidos nos canais digitais do Grupo CRM. A primeira flagship foi aberta no início de agosto no Itaim, zona sul de São Paulo, e novas unidades estão previstas para grandes centros, como Rio de Janeiro. “Antes da pandemia era comum aguardar o consumidor chegar ao ponto de venda”, diz a presidente do Grupo CRM, Renata Vichi.

“Agora o franqueado precisa gerar a demanda. Por isso a gente acredita na combinação do varejo físico com o digital.” A expectativa por ali é abrir 100 unidades físicas em 2021. Será o suficiente para aumentar em pouco mais de 10% o número de unidades físicas da marca, atualmente em 890. Renata Vichi, CEO do Grupo CRM, dono da marca Kopenhagen: lojas flagship para reunir as marcas

Renata Vichi, CEO do Grupo CRM, dono da marca Kopenhagen: lojas flagship para reunir as marcas

Renata Vichi, CEO do Grupo CRM, dono da marca Kopenhagen: lojas flagship para reunir as marcas (Leandro Fonseca/Exame)

O otimismo das redes de fast-food vem, também, na esteira de investimentos pesados em tecnologia. No Burger King, as informações de quem pediu o que e em qual canal alimentam um banco de dados com mais de 10 milhões de CPFs — esse é o número atual de usuários ativos do aplicativo da empresa no Brasil. A montanha de dados ajuda a empresa a tomar decisões sobre coisas do dia a dia, como montar descontos com alta taxa de adesão.

Também ajuda em questões estratégicas, como determinar os rumos da expansão da rede ou até criar ações para bombar as vendas do delivery e de outros canais digitais, que cresceram 75% desde o ano passado e hoje somam 187 milhões de reais — 30% do faturamento da rede no Brasil. Em alguma medida a tecnologia está ajudando as grandes redes a montar cardápios com o gosto de cada cliente.

Na rede de sanduíches Subway, a terceira maior rede de fast-food em participação de mercado no Brasil, a análise atenta dos dados de compras pelo aplicativo permitiu fazer ajustes nos estoques para não faltar ingredientes na hora de atender os pedidos feitos via delivery. “Antes da pandemia, o cliente estava acostumado a ir até a loja e escolher todos os ingredientes de seu lanche”, diz William Giudici, diretor da Subway para o Brasil.

“Com o online, a experiência passou a ser muito mais orientada por dados de consumo.” Atualmente, o delivery é responsável por 40% do faturamento do Subway no país e deve manter uma participação de 25%, mesmo após a pandemia. Mesmo com o poder do delivery, a empresa espera neste ano acrescentar 17 lojas a uma cadeia de 1.600 unidades.

Na ponta, o investimento em tecnologia está beneficiando o consumidor, agora acostumado ao bombardeio de ofertas em troca de dados pessoais capazes de alimentar as cadeias de fast-food com insights relevantes para suas estratégias de expansão. No Habib’s, de comida árabe, uma medida considerada bem-sucedida foi dar esfihas em troca do download do aplicativo da empresa e de fechar compras online.

Com isso, o volume de pedidos pelo aplicativo dobrou em 2020. “A marca sempre foi associada a entregas”, diz Bruna Saraiva, diretora de estratégia do Habib’s. “Agora pegamos essa multicanalidade a nosso favor.” –

–

– (Arte/Exame)

Tudo isso está esquentando negócios de startups de tecnologia dedicadas a ajudar as franqueadoras a entender no detalhe os hábitos dos consumidores. Vide o caso da Goomer, startup de Sorocaba, no interior paulista, dedicada a sistemas para o atendimento de clientes adotados por redes de franquias de porte, como Madero, de hambúrgueres, e Mania de Churrasco.

Fundada em 2014, a startup deverá faturar 20 milhões de reais neste ano — três vezes mais do que em 2020 —, em razão das demandas abertas pela crise sanitária. A demanda por dois produtos da empresa — um cardápio digital para tablets e tótens para autoatendimento em bares e restaurantes — bombou na pandemia em grande medida pelo medo de contágio pelo vírus entre clientes e garçons.

Com o avanço do delivery, a startup lançou uma plataforma para comerciantes dispostos a criar seus próprios aplicativos de entrega e, assim, reduzir custos com taxas pagas a plataformas como Uber Eats, Rappi e iFood. “A proposta é que restaurantes menores também possam ter visibilidade e fazer entregas por delivery”, diz Felipe Lo Sardo, fundador da Goomer. O novo produto colaborou para um salto na carteira de clientes — de 500 antes da pandemia para 10.000 no ano passado.

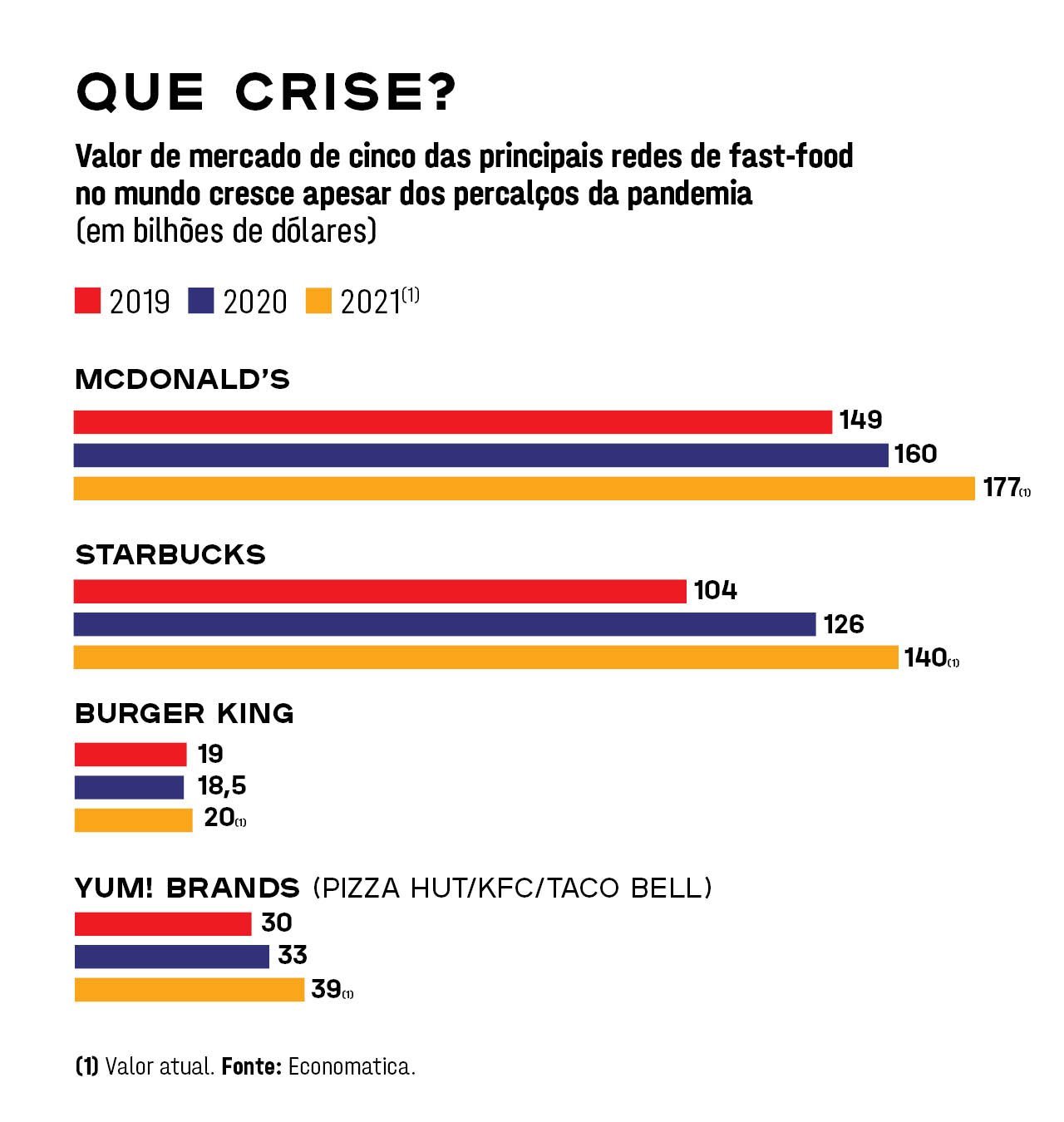

A voracidade das cadeias de fast-food neste 2021, ao que tudo indica, é uma tendência global e anima também os investidores. Mesmo com o baque enfrentado pelo setor no meio da pandemia, as cinco principais redes de fast-food do mundo (McDonald’s, Burger King, Pizza Hut, KFC e Starbucks) atingiram valor de mercado de 337 bilhões de dólares em dezembro de 2020, um recorde histórico e 11% acima do patamar pré-pandemia.

Não à toa o setor vem sendo alvo de movimentos de fusão e aquisição, um dos sinais típicos da inquietação de investidores por resultados ainda mais apetitosos. Nos Estados Unidos, a pandemia deu visibilidade às plataformas de delivery e colaborou para uma onda de negócios, como a compra do app Grubhub pela concorrente Just Eat Takeaway, em junho, e a aquisição da Postmates pelo Uber, por 2,6 bilhões de dólares, em julho.

Mesmo negócios consolidados mudaram de mãos: em dezembro, a Inspire Brands, dona de restaurantes como Arby’s, Sonic e Rusty Taco, adquiriu a rede Dunkin’ Donuts por 11 bilhões de dólares. No Brasil, em junho, o Burger King anunciou a aquisição das marcas Domino’s e Popeyes, de pizzas e frango, até então geridas por franqueados das duas marcas, sediadas nos Estados Unidos.

Nos planos do Burger King está a abertura de 1.000 unidades da Domino’s no Brasil, mais do que dobrando a atuação da holding no país — atualmente são 919 restaurantes. Mais negócios devem vir por aí. “Os fundos de private equity estão atentos para oportunidades”, diz Tom Moreira Leite, vice-presidente da ABF. Daniel Wassano, João Arcalá, Lívia Prado, Felipe Sardo e Rafael Laganaro, da Goomer: salto nas receitas no meio da pandemia

Daniel Wassano, João Arcalá, Lívia Prado, Felipe Sardo e Rafael Laganaro, da Goomer: salto nas receitas no meio da pandemia

Daniel Wassano, João Arcalá, Lívia Prado, Felipe Sardo e Rafael Laganaro, da Goomer: salto nas receitas no meio da pandemia (Leandro Fonseca/Exame)

A depender do apetite dos brasileiros, o país deve ser um dos mercados que mais crescem no mundo. O valor atual do mercado de alimentação incluindo redes de fast-food, cafeterias e outras modalidades de comida fora de casa, ao redor de 50 bilhões de dólares, deve chegar a 90 bilhões de dólares nos próximos quatro anos, segundo projeção da consultoria Euromonitor.

De todas as grandes economias analisadas pela Euromonitor, o Brasil é a única com aumento na participação das redes de comida rápida sobre a receita total do setor de alimentação. Em economias desenvolvidas, o crescimento das redes de fast-food deve ser suplantado por resultados ainda mais robustos em verticais como a venda de comida orgânica ou de inovações como as carnes vegetais.

Por aqui, ainda há muita oportunidade para expansão física das redes de comida mais tradicional. “O brasileiro ainda gasta pouco para comer fora de casa”, diz Simone Galante, presidente da Galunion. No que depender dos empreendedores dos restaurantes fast-food, oportunidade de sair de casa (ou para entregas) não há de faltar.

Fonte: Exame